Direktversicherungen sind vor allem in kleinen und mittelgroßen Unternehmen der häufigste Durchführungsweg der betrieblichen Altersversorgung (bAV). Mit ihren rund 5,2 Millionen Anwartschaften machen sie etwa ein Drittel aller Betriebsrentenanwartschaften aus“, sagt Klaus Stiefermann. Der Geschäftsführer der aba Arbeitsgemeinschaft für betriebliche Altersversorgung e.V. begründet das mit einer aus Arbeitgebersicht unkomplizierten Einrichtung und Verwaltung. Außerdem ließen sich durch Gruppenverträge attraktive Rahmenbedingungen für die Mitarbeiter darstellen, unabhängig davon, in welchem Maß die wirtschaftliche Last der Finanzierung vom Arbeitgeber oder vom Arbeitnehmer getragen wird.

Zusätzliche Sicherheit schafft eine Insolvenzsicherung über Protector, eine Sicherungseinrichtung der gesamten Versicherungsbranche. Auch die zunehmende Mobilität der Arbeitnehmer und die damit verbundene Anforderung der Portabilität beim Arbeitgeberwechsel ist geregelt. Denn seit 1981 können nach dem „Übertragungsabkommen für Direktversicherungen bei einem Arbeitgeberwechsel“ Anwartschaften auf eine andere Direktversicherung wertgleich und kostenfrei übertragen werden.

In den vergangenen knapp 100 Jahren hat sich so, laut Stiefermann, die Idee der Direktversicherung, die ursprünglich aus den USA stammte, bewährt. Die Niedrigzinsphase der vergangenen Jahre hat die Direktversicherungen zwar vor große Herausforderungen gestellt, weil die im Rahmen der Beitragszusage mit Mindestleistung (BZML) geforderte vollumfängliche Beitragsgarantie zuletzt nicht mehr darstellbar war. Doch trotz Verringerung des Tarifangebots ist die Zahl der Neuabschlüsse nach Angaben des Instituts für Vorsorge und Finanzplanung (IVFP) leicht gestiegen. Geschäftsführer Michael Hauer betont: „Mit den nun überwiegenden Tarifen beitragsorientierter Leistungszusagen (BOLZ) kann ein ausreichendes Angebot seitens der Versicherungsunternehmen offeriert werden.“

In den vergangenen knapp 100 Jahren hat sich so, laut Stiefermann, die Idee der Direktversicherung, die ursprünglich aus den USA stammte, bewährt. Die Niedrigzinsphase der vergangenen Jahre hat die Direktversicherungen zwar vor große Herausforderungen gestellt, weil die im Rahmen der Beitragszusage mit Mindestleistung (BZML) geforderte vollumfängliche Beitragsgarantie zuletzt nicht mehr darstellbar war. Doch trotz Verringerung des Tarifangebots ist die Zahl der Neuabschlüsse nach Angaben des Instituts für Vorsorge und Finanzplanung (IVFP) leicht gestiegen. Geschäftsführer Michael Hauer betont: „Mit den nun überwiegenden Tarifen beitragsorientierter Leistungszusagen (BOLZ) kann ein ausreichendes Angebot seitens der Versicherungsunternehmen offeriert werden.“

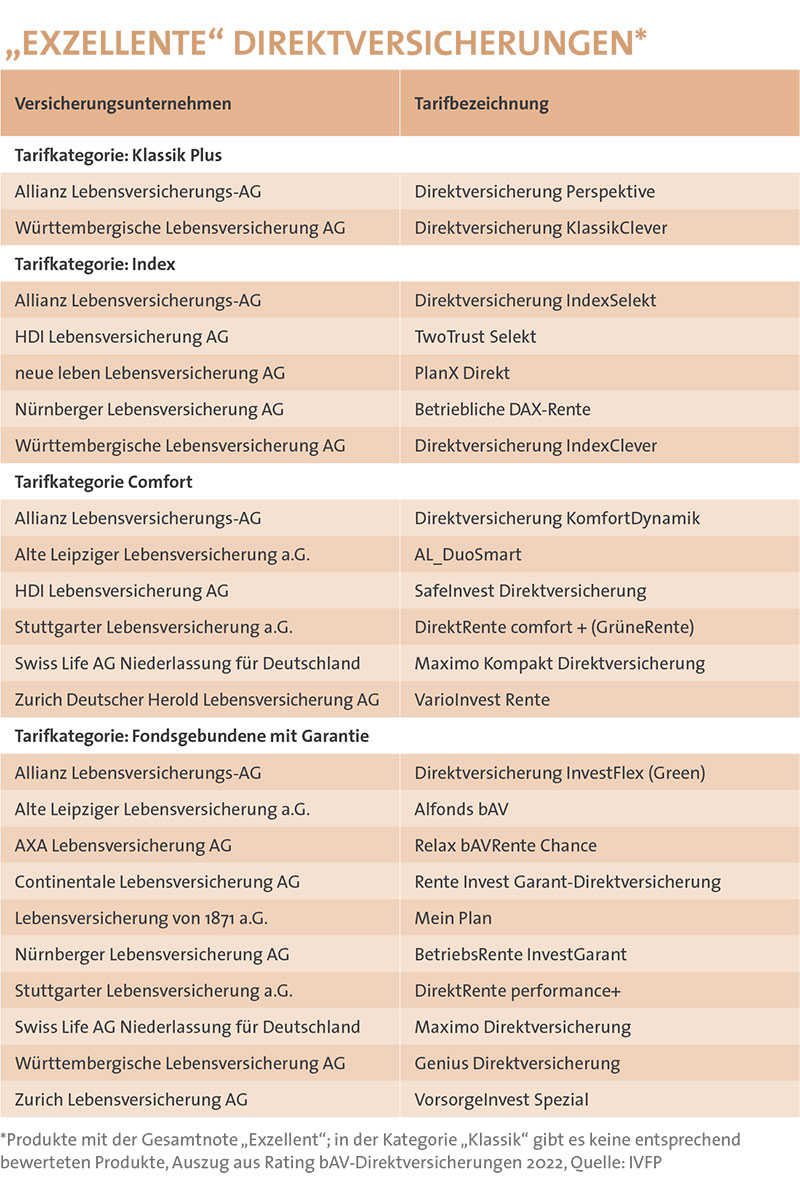

Für Arbeitgeber steht heute der Fachkräftemangel im Vordergrund der Erwägungen, eine bAV einzurichten, um auf diese Weise qualifizierte Mitarbeiter ans Unternehmen zu binden. Auch wenn die Einrichtung einer bAV im Prinzip unkompliziert ist, sollte nicht übersehen werden, dass unterschiedlich konstruierte Direktversicherungen auf dem Markt sind. Das IVFP hat für sein bAV-Rating 2022 genau 81 Tarife von 40 Anbietern untersucht. Dabei handelt es sich um BOLZ-Tarife, die in fünf Kategorien eingeteilt sind, abhängig davon, wie die Vorsorgebeiträge investiert werden: „Klassik“, „Klassik Plus“, „fondsgebundene Tarife“, „Comfort-Tarife“ und „Index-Tarife“.

marginale zinsunterschiede

Bei „Klassik-Tarifen“ fließt das Kundengeld komplett in das Sicherungsvermögen des Versicherers. Die Kunden erhalten auf den Sparanteil ihrer Beiträge den gesetzlich vorgeschriebenen Höchstrechnungszins, der seit Anfang 2022 bei 0,25 Prozent pro Jahr liegt. Hinzu kommen eine Überschussbeteiligung und Schlussüberschüsse, die aber beide nicht garantiert werden. Laut den Ergebnissen der jüngsten Marktstudie der Assekurata Assekuranz Rating-Agentur zu Überschussbeteiligungen und Garantien 2023 fallen die Zinsunterschiede zwischen klassischen Tarifen und „Neuer Klassik“ marginal aus: Erstere erzielt eine Gesamtverzinsung von durchschnittlich 2,83 Prozent, Letztere von im Durchschnitt 2,89 Prozent (Mehr über die aktuellen Entwicklungen im LV-Markt lesen Sie auf Seite 38).

Die „Klassik Plus“-Tarife beim IVFP entsprechen der „Neuen Klassik“ bei Assekurata. Es handelt sich um klassische Rentenversicherungen mit in der Regel geringeren Garantien, aber im Gegenzug höheren Renditechancen. Die Kundengelder werden auch hier im Sicherungsvermögen angelegt. Doch das geringere Garantieversprechen erlaubt es den Lebensversicherern, bei der Anlage der Kundengelder etwas höhere Risiken einzugehen.

Als hybride bzw. fondsgebundene Rentenversicherungen versteht das Institut Direktversicherungen, die zumindest während der Ansparphase teilweise in Fondsanlagen investiert sind. Comfort-Tarife bezeichnen hingegen Direktversicherungen, bei denen der Lebensversicherer in der Regel das gesamte Anlagemanagement der Fonds übernimmt. Doch laut Hauer bieten diese Tarife „immer häufiger die Option, die gemanagte Anlage zu verlassen und sich selbst um die Fondsauswahl zu kümmern“.

jährliches plus von 4,8 prozent

Ein interessantes Beispiel liefert hierfür das Angebot der Canada Life: Deren „Generation business“ hat im Rating nicht nur die Note „Sehr gut“ bekommen. Dieser Tarif verbindet endfällige Garantien mit höheren Renditechancen. Der Versicherer verweist hierzu auf die Performance des zugrundeliegenden Unitised-With-Profits (UWP)-Fonds: „Seit Auflegung Ende Januar 2004 erreichte der Fonds eine tatsächliche Wertentwicklung von 4,8 Prozent bis Ende Januar 2023 – und das trotz der Volatilität, die zum Beispiel Finanzkrise, die Pandemie oder der Ukraine-Krieg mit sich brachten“, sagt Igor Radović. Über ein Glättungsverfahren sind die Kunden zum Rentenbeginn gegen Negativ-Ergebnisse abgesichert, wenn sie die Garantie-Voraussetzungen einhalten, ergänzt der Direktor Produkt- und Vertriebsmanagement.

Rating hilft bei der produktauswahl

Die Indexkategorie fasst schließlich Direktversicherungen zusammen, deren Spargelder zwar ausschließlich im Sicherungsvermögen angelegt werden. Doch die dabei entstehenden Überschussanteile können die Kunden in einen Aktien-Index investieren. Die jährlichen Gewinnmöglichkeiten werden allerdings durch einen sogenannten Cap, also eine festgelegte Obergrenze, oder eine Teilhabequote beschränkt. Denn der Versicherer garantiert die eingezahlten Beiträge der Versicherten zum vereinbarten Vertragsende.

Wie kommen die unterschiedlichen Ratingnoten zustande? Die Ratingsystematik des IVFP beruht auf einem Wertekatalog, der bis zu 85 Einzelkriterien enthält. So erhält bspw. eine Rentenversicherung mit aufgeschobenem Rentenbeginn zehn Punkte, wenn der Rentenbeginn länger als bis zum vollendeten 67. Lebensjahr hinausgeschobenen werden kann. Während diese Policen derzeit marktweit dominieren, haben Einmalbetragsversicherungen mit sofortigem Auszahlungsbeginn im vergangenen Jahr deutlich an Zuspruch verloren. Pluspunkte im Rating erbringt auch die Möglichkeit, den Todesfallschutz der Police für die Zeit des Rentenbezugs bis zum Rentenbeginn anzupassen. Mit vergleichsweise geringen Abschlusskosten der Versicherung lassen sich weitere Pluspunkte im Rating erzielen.

Entsprechend der Einzelkriterien werden Punkte in vier Teilbereichen gesammelt, summiert und fließen mit unterschiedlicher Gewichtung in die Gesamtbewertung ein: Stabilität und Ertragskraft des Unternehmens (35 Prozent), Rendite der Tarife (30 Prozent), Flexibilität, also die Optionen für die Kunden (25 Prozent) sowie Transparenz und Service (zehn Prozent). Mit Blick auf die bestehende Angebotsvielfalt und Produktqualität sollte ein überzeugendes Produkt dann ein „Exzellent“ oder zumindest „Sehr gut“ erreichen.