Arbeitskraftsicherung ist zen-tral für die persönliche Finanzplanung. Versicherungsmakler müssen daher in einem sich wandelnden Berufsumfeld aktuelle Trends berücksichtigen und die Lebenssituation ihrer Klienten verstehen, um maßgeschneiderte Lösungen anzubieten. Das Vorurteil „Im Ernstfall zahlt der Versicherer ja doch nicht“ wird immer wieder gespeist durch Einzelfälle. Dabei geht es vielfach darum, dass der Versicherte nach eigenem Empfinden nicht mehr arbeiten kann, nach medizinischen Gutachten aber die Schwelle der 50-prozentigen Leistungseinbuße nicht überschritten hat.

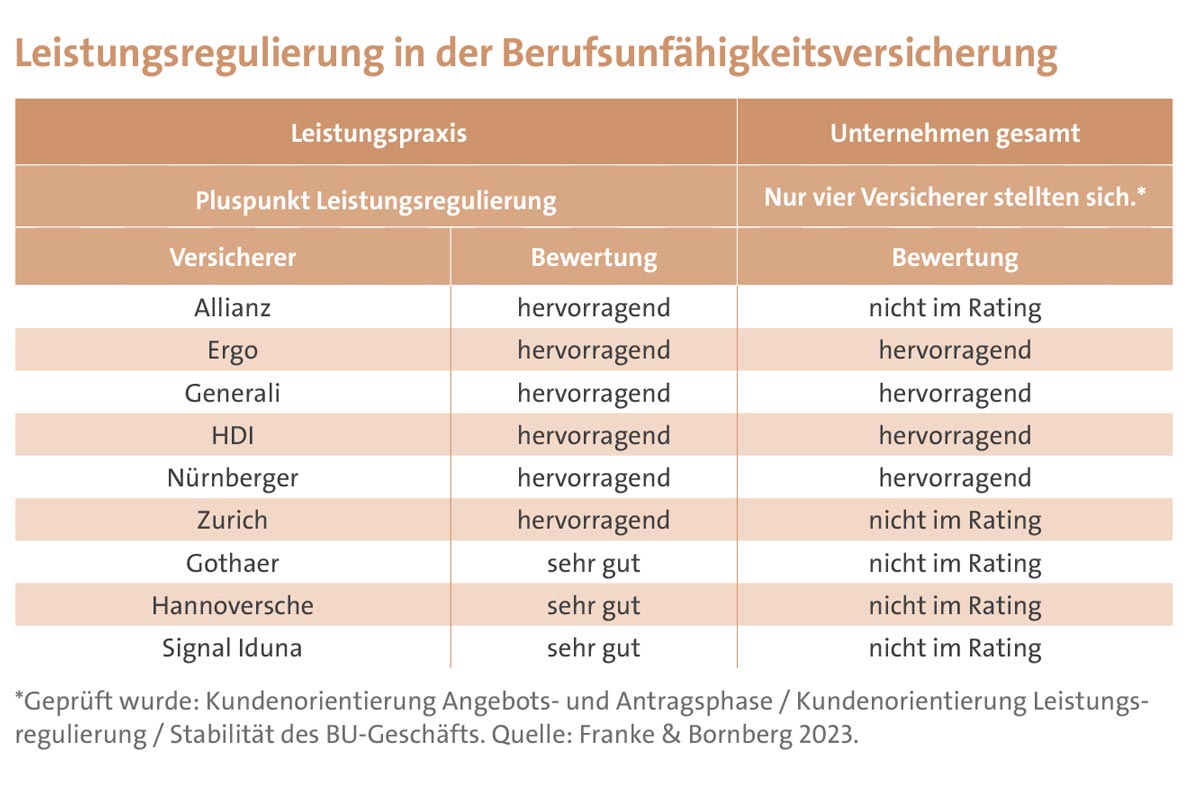

„Mit harten Fakten zur fairen Schadenregulierung kann man überzeugen“, sagt Michael Franke, Geschäftsführer der Rating-Agentur Franke & Bornberg. Wie kundenorientiert, fair und transparent die Gesellschaften die Leistungsansprüche aus der Berufsunfähigkeitsversicherung (BU) ihrer Versicherten behandeln, prüfen die Analysten grundsätzlich vor Ort. Ihr Urteil basiert auf einer Stichprobe von mindestens 125 durch die Prüfer ausgewählten Leistungsfällen je Gesellschaft. Grundlage für das Leistungspraxisrating 2023 bilden Regulierungen aus dem Jahr 2022. Unter anderem fließen die Bearbeitungsdauer, Befristungen von Leistungen sowie Leistungsverweigerungen – also Rücktritte vom Vertrag oder Anfechtungen – in die Prüfung ein. Insgesamt geht Franke im BU-Markt von Regulierungsquoten von 75 bis 85 Prozent aus. „Eigentlich müsste sich die Branche nicht verstecken“, sagt der Prüfer. Dennoch wären derzeit nur neun Lebensversicherer bereit, ihre Professionalität durch einen so umfangreichen Test unter Beweis zu stellen (siehe Tabelle auf der nächsten Seite). Das wäre aber nach Einschätzung von Franke viel besser, als wenn die Branche – also etwa der Gesamtverband der Deutschen Versicherungswirtschaft (GDV) – solche Daten veröffentlicht. Vier Unternehmen gehen noch weiter und lassen sich umfassend im Unternehmensrating prüfen.

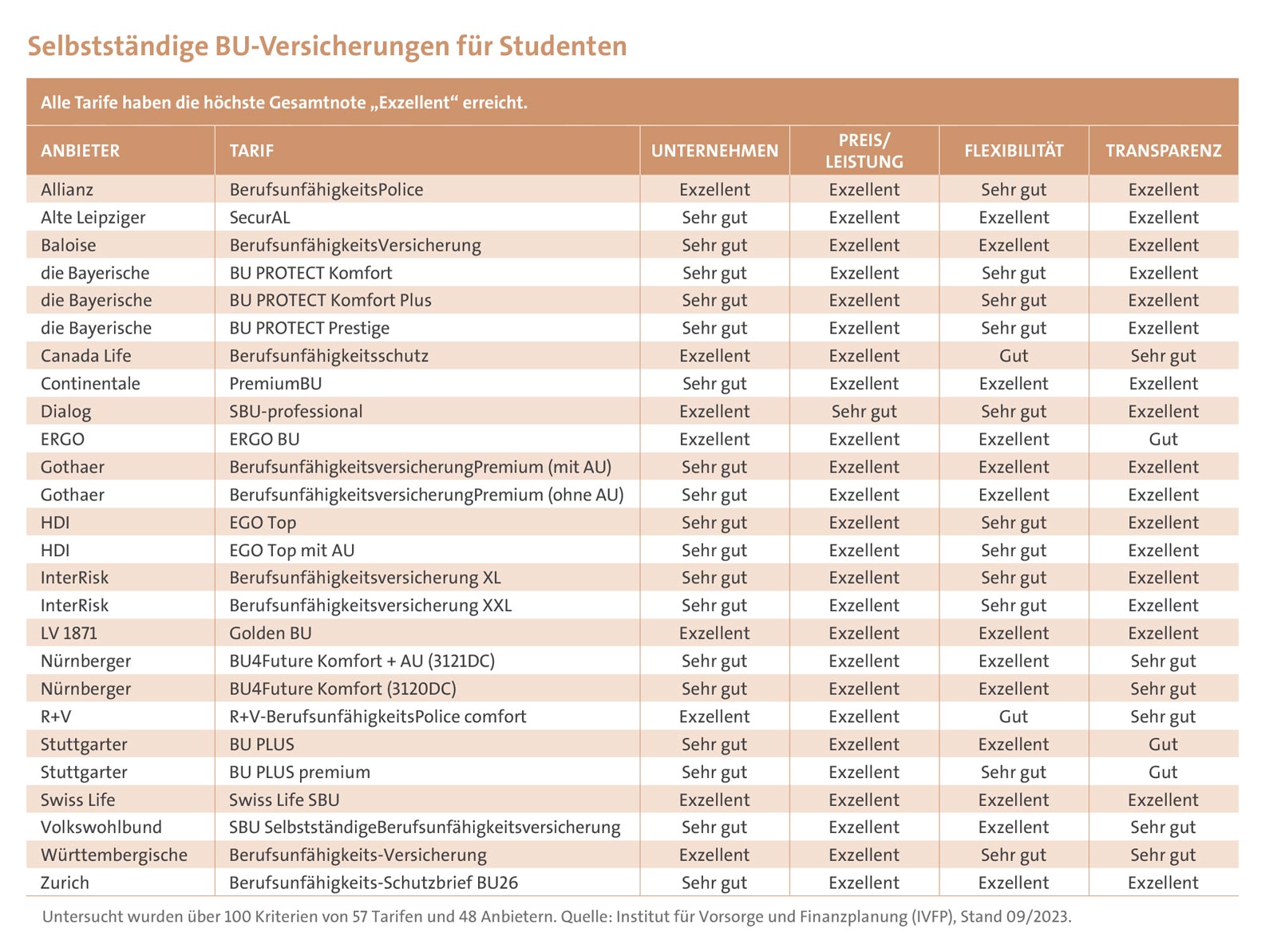

Neben der eigentlich guten Leistungsbilanz haben sich zudem die BU-Versicherungsbedingungen seit Jahren verbessert. Dies zeigt ein aktuelles Rating des Instituts für Vorsorge und Finanzplanung (IVFP). Hier wurden 57 Tarife der selbstständigen Berufsunfähigkeitsversicherung von 48 Anbietern anhand von über 100 Kriterien untersucht. Wie in den vergangenen Jahren wurden die Tarife in den ausgewählten Teilbereichen Unternehmensqualität, Preis/Leistung, Flexibilität und Transparenz geprüft. Die Ergebnisse sind zielorientiert dargestellt. So gibt es ein Ranking für kaufmännische Berufe, Selbstständige und Studenten. Letzteres offenbart schon eine Vielfalt an Tarifen, die allesamt die höchste Gesamtnote „Exzellent“ erreicht haben (siehe Tabelle auf Seite 50). Die Gesamtnoten der Tarife setzen sich aus vielen einzelnen Kriterien zusammen, die unterschiedlich stark gewichtet werden. „Die wichtige Nachversicherungsgarantie und die damit verbundene Gesundheits- und Risikoprüfung wird in unserem Rating bewertet und fließt in das Gesamtergebnis ein“, erläutert Georg Goedeckemeyer, Leiter Rating beim IVFP.

JÜNGERE KUNDEN IM FOKUS

Eine Sonderauswertung für Nachversicherungsgarantien hat zudem die Ratingagentur Morgen & Morgen vorgelegt. Damit reagieren die Analysten darauf, dass es im Trend liegt, immer jüngere Kunden für die Arbeitskraftversicherung zu gewinnen. Es wäre daher wichtig, dass die Tarife mitwachsen. „Mit dem Rating BU-Nachversicherung gibt es nun eine Orientierung, wie flexibel sich der jeweilige Tarif den Bedürfnissen anpassen kann“, erläutert Andreas Ludwig, Bereichsleiter Rating und Analyse bei Morgen & Morgen. So können Versicherungsmakler nun – vor allem bei jungen Kunden – erstmal die Top-Nachversicherungstarife auswählen und dann die Gesamtbewertung betrachten. 313 BU-Tarife wurden in dem Extra-Rating mit fünf Sterne ausgezeichnet; 86 Tarife erhielten noch vier Sterne. Natürlich ersetze ein Rating nicht die genaue Tarifanalyse eines Maklers, die alle kundenspezifischen, individuellen Wünsche berücksichtigen sollte. Goedeckemeyer: „Um Makler hierbei zu unterstützen, wurde vom IVFP zusätzlich zu unserem Rating unsere Tarifvergleichssoftware ‚fairgleichen‘ entwickelt.“ Dieses Tool ermögliche einen Tarifvergleich über die Ratingkriterien hinaus und stelle die einzelnen Tarife bei einer Vielzahl von Kriterien gegenüber. Der Einsatz spezieller Filter ermögliche die individuelle, gezielte Recherche nach dem geeigneten Tarif.

Insbesondere das Rating für Studenten trifft den Trend der Zeit. Denn die Branche sucht bei der Durchdringung des Schutzes noch immer nach dem Stein der Weisen. „Bisher erreichen wir nur rund 25 Prozent der erwerbstätigen Bevölkerung“, schätzt Franke. „Es gelingt uns nicht, die BU in die Breite der Bevölkerung zu bringen, weil wir den Kunden sagen müssen, dass sie 30 Jahre Konsumverzicht leisten sollen“, bestätigt auch Jan-Peter Diercks von der Swiss Life. Daher werden nun immer jüngere Menschen – also Schüler und Studenten – angesprochen. Die Statistik sagt, dass bereits jeder vierte Berufstätige berufsunfähig wird. Und vor allem psychische Erkrankungen sind stark auf dem Vormarsch. Die Durchdringung zu erhöhen, ist nach Einschätzung von Stephan Leppertinger von der Allianz Lebensversicherung eine Daueraufgabe, für die sich die Branche insgesamt einsetzen müsste. So sollten Mythen, wie „Einmal eine Therapie gemacht, nie wieder versicherbar“, bekämpft werden. „Psychische Erkrankungen führen längst nicht mehr direkt zu Ablehnung. Hier ist einiges passiert“, so Leppertinger.

Neben der fehlenden Durchdringung gibt es ein zweites Problem: Die Kunden, die zum Schutz bereit sind, versichern sich oft viel zu niedrig. Dabei müsste möglichst das aktuelle Nettoeinkommen abgesichert werden. Das Dilemma zeigt eine Statistik des GDV. Bei Hauptversicherungen lag die versicherte Gesamtrente 2021 bei rund 13.700 Euro – also lediglich bei 1.142 Euro pro Monat. Ein Grund: Die optimale Absicherung ist vielen Kunden einfach zu teuer. So müsste ein 30-jähriger Fliesenleger für eine Monatsrente von 2.500 Euro rund 287 Euro pro Monat bezahlen. Laut einer Statistik von Morgen & Morgen gibt es in diesem Handwerksberuf eine sehr hohe Wahrscheinlichkeit einer Berufsunfähigkeit. Demgegenüber müsste ein Optiker für die gleiche Absicherung nur rund 109 Euro pro Monat zahlen. Noch günstiger sind kaufmännische Berufe (siehe Tabelle unten).

Praktiker schlagen nun vor, sowohl die Durchdringung als auch eine höhere Absicherung mit einem Zwei-Säulen-Modell zu lösen: Versicherungsmakler könnten die private BU mit einer betrieblichen BU (bBU) ergänzen, so der Vorschlag von Panos Kalantzis, langjähriger Biometrie-Spezialist für die Bayerische. Das Thema könne gegenüber den Arbeitgebern auch mit dem Hinweis auf den Fachkräftemangel gepusht werden und bei Beschäftigten gebe es grundsätzlich eine Angst vor BU-Risiken. Es gelte lediglich die Unternehmensleitung zu sensibilisieren.

Besonderer Vorteil der bBU sei die Möglichkeit, mit eingeschränkter oder ganz ohne Gesundheitsprüfung in den Gruppenvertrag zu kommen. Zudem gebe es oft eine Mitfinanzierung durch den Arbeitgeber und Nachlässe, wenn viele Mitarbeiter versichert werden (siehe unseren Beitrag „BU-Schutz vom Chef als Ausweg“ in der Ausgabe 02/2023). Die Doppelkompetenz und die Doppelbelastung würden sich jedenfalls für Vermittler lohnen. Denn BU-Policen seien besonders bestandssicher. Das habe sogar die Corona-Krise gezeigt. Nach Erfahrungen der Experten werden die Verträge viel seltener beitragsfrei gestellt als zum Beispiel Fondspolicen. Betriebswirtschaftlich mache die Doppelstrategie auch deshalb Sinn, weil der Markt der bBU nur von den Maklerversicherern beherrscht wird. Das Angebot gibt es weder von Banken noch über Digitalversicherer.

Unverändert erfordert die Arbeitskraftabsicherung eine persönliche Beratung. Das zeigt das Umschwenken des Direktversicherungsmarktführers Hannoversche, der aktuell händeringend Vermittler sucht. „Wachsen kann man in der Berufsunfähigkeitsversicherung nur über das vermittelnde Segment“, bestätigt Thomas Wüstefeld, Vorstand Vertrieb bei der Hannoverschen Lebensversicherung. „Die Berufsunfähigkeitsversicherung ist eines der beratungsintensivsten Produkte, das ich kenne und wird natürlich beim Berater verkauft und nicht über die Online-Schiene“, erläutert der Vorstand die neue Strategie des Versicherers – der nun als Biometrie-Spezialist verstärkt mit Versicherungsmaklern zusammenarbeiten will. Bisher hatte ein veraltetes Bestandführungssystem dies erschwert. „Jetzt arbeiten wir mit einer modernen Plattform über msg life, die es ermöglicht, dass wir die hohen Anforderungen an Prozesse, Produkte und Provisionszahlungen auch hinbekommen“, so Wüstefeld. Seine Erfahrungen aus dem Onlinevertrieb will der Lebensversicherer aus Hannover nun ins Maklergeschäft einfließen lassen. Beim Vertrieb der BU über den Direktkanal habe das Unternehmen einen Marktanteil von rund 70 Prozent. Wüstefeld: „Heute freuen wir uns über jeden Antrag aus dem B-und-B-Segment.“ Vermittlern könnte mit Tipps und Tricks, etwa mit einem besonderen Mailing aus der Direktversicherungserfahrung, geholfen werden.