Wenn Lebensversicherungen zu viel kosten“ heißt die Untersuchung der Bundesanstalt für Finanzdienstleistungsaufsicht (Bafin), die im eigenen Journal im März 2022 veröffentlicht wurde. Das ist etwa nach Meinung von Prof. Hermann Weinmann vom Institut für Finanzwirtschaft der Hochschule für Wirtschaft und Gesellschaft Ludwigshafen eine „Kampfansage“ an die Branche. Zu viel würde auf einen Missstand hindeuten. Besonders betroffen sind die gut laufenden Fondspolicen. Denn Verbraucher haben längst erkannt, dass Garantien teuer sind und Rendite „fressen“. Reine Fondspolicen brachten es im Neugeschäft laut dem Gesamtverband der Deutschen Versicherungswirtschaft (GDV) 2021 auf einen Anteil von 22,8 Prozent – 2017 lag dieser Wert noch bei 12,1 Prozent.

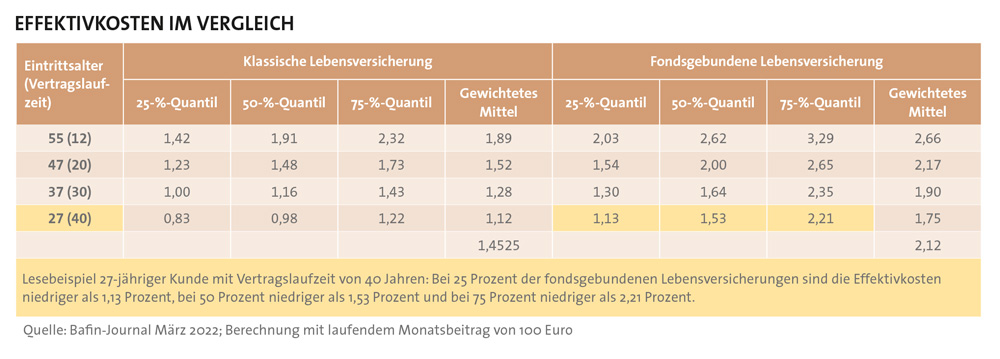

Kurz nach der Bafin-Fondspolicen-Untersuchung hat Frank Grund, verantwortlich für die Versicherungsaufsicht, angekündigt, dass im Herbst für die Lebensversicherung ein „Provisionsrichtwert“ eingeführt wird. Den lehnen die Vermittlerverbände strikt ab. „Das ist ein neuer Versuch, in die Autonomie der Vertriebe einzugreifen“, sagt Thomas Haukje, Präsident des Bundesverbandes Deutscher Versicherungsmakler (BDVM). Der frühere Provisionsdeckel würde nun einfach in Provisionsrichtwert umbenannt. Die Vermittlerlobby habe bereits mit anderen Verbänden Gespräche aufgenommen, um eine Strategie gegen den Bafin-Vorstoß einzuleiten. Mit der Deckelung der Provisionen soll ein Missstand abgestellt werden, den die Bafin-Studie aufgedeckt habe. „Bei allen Eintrittsalter-Laufzeit-Kombinationen, die die Bafin untersucht hat, gibt es Lebensversicherer, bei denen die Effektivkosten der meistverkauften fondsgebundenen Produkte oberhalb von vier Prozent liegen. Hier müssen die Fonds deutlich mehr als vier Prozent performen, damit die Kunden noch profitieren“, so die Bafin-Mitarbeiter des Grundsatzreferats Lebensversicherungen Dr. Guido Werner und Roland Paetzold.

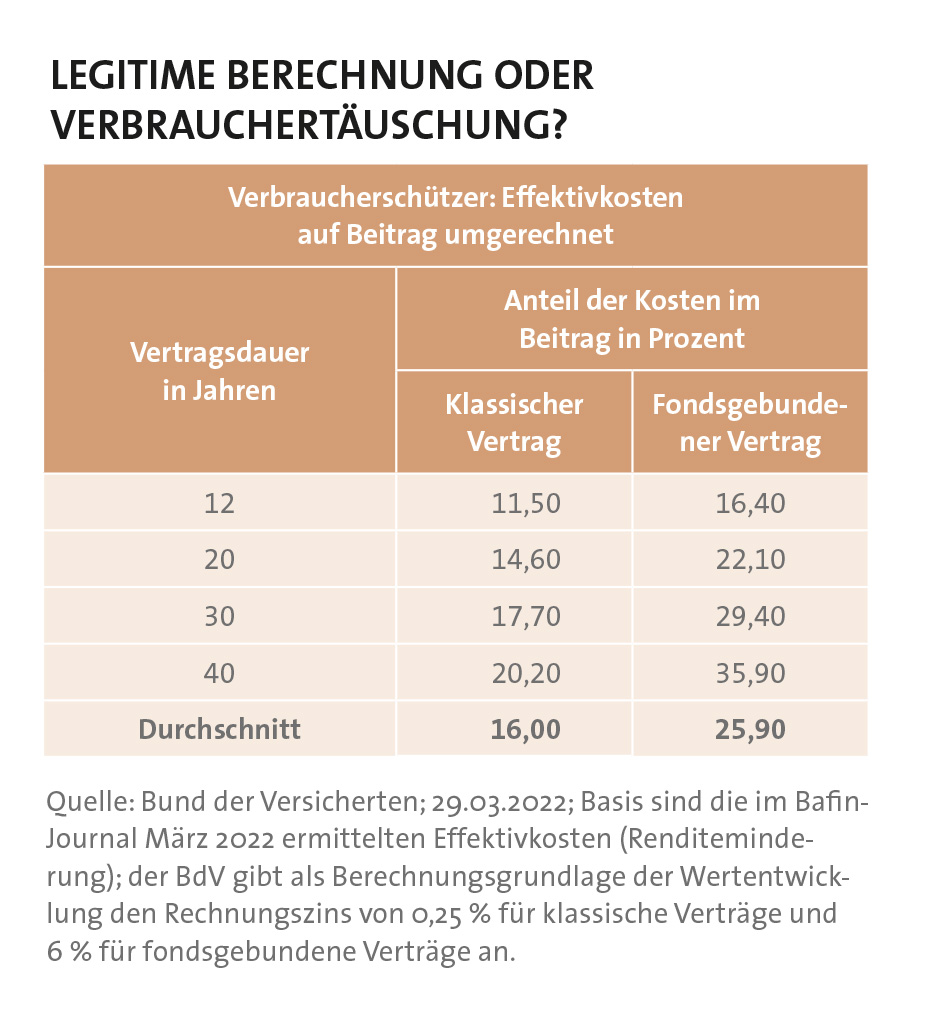

Die Untersuchung ist zudem Wasser auf die Mühlen der Verbraucherschützer, wie der Verbraucherzentrale Bundesverband, der Bürgerbewegung Finanzwende oder dem Bund der Versicherten (BdV). Alle fordern die Abschaffung der Provisionsvermittlung. Nun hat der Chef des BdV, Axel Kleinlein, die Bafin-Untersuchung genutzt und auf Basis der Angaben den Anteil der Kosten im Beitrag errechnet. Für die klassischen Produkte kommt er auf eine Kostenbelastung von 11,5 bis 20,2 Prozent und bei Fondspolicen auf 16,4 bis 35,9 Prozent. Damit würden beispielsweise bei einer Vertragsdauer von 40 Jahren von 100 Euro Beitrag 35,9 Euro auf Kosten entfallen (siehe Tabelle).

Die Untersuchung ist zudem Wasser auf die Mühlen der Verbraucherschützer, wie der Verbraucherzentrale Bundesverband, der Bürgerbewegung Finanzwende oder dem Bund der Versicherten (BdV). Alle fordern die Abschaffung der Provisionsvermittlung. Nun hat der Chef des BdV, Axel Kleinlein, die Bafin-Untersuchung genutzt und auf Basis der Angaben den Anteil der Kosten im Beitrag errechnet. Für die klassischen Produkte kommt er auf eine Kostenbelastung von 11,5 bis 20,2 Prozent und bei Fondspolicen auf 16,4 bis 35,9 Prozent. Damit würden beispielsweise bei einer Vertragsdauer von 40 Jahren von 100 Euro Beitrag 35,9 Euro auf Kosten entfallen (siehe Tabelle).

Herbert Schneidemann, Vorstandsvorsitzender der Versicherungsgruppe die Bayerische und Vorsitzender der Deutsche Aktuarvereinigung hält diese Berechnung für manipulativ. „Das ist eine legale Irreführung der Verbraucher“, sagt er und betont: „Hier werden die Kosten in Bezug zum Beitrag gesetzt. Bei guter Fondsentwicklung kann das dazu führen, dass die so definierte Kostenquote über 100 Prozent liegt“, rügt der Versicherungsmathematiker und rechnet dies an einem einfachen Beispiel eines Fonds mit Einmalbeitrag vor. Zwar würde das bei einer Fondspolice ebenso funktionieren, doch bei einer Einmalbeitragszahlung sei es leichter nachvollziehbar. Der Kunde legt also 100.000 Euro an. Die Gesamtkostenquote der Musterrechnung beträgt zwei Prozent. Schneidemann: „Das ist damit sicher nicht völlig überteuert für einen sehr gut gemanagten Fonds, denn die Fondsperformance beträgt brutto pro Jahr sieben Prozent.“ Innerhalb der Laufzeit von 30 Jahren werden 138.808 Euro Kosten entnommen. Trotzdem ist die Anlage hoch rentabel, denn aus den 100.000 Euro werden am Ende 415.237 Euro – nach Kosten! Während also die Effektivkostenquote gerade einmal zwei Prozent beträgt, würden die BdV-Verbraucherschützer nun eine Kostenquote von 138,8 Prozent feststellen, weil sie die Kosten auf den Beitrag beziehen. Dass das realitätsfern ist, bestätigt auch die Aufsicht und stellt fest, „dass die im Mittel zu beobachtenden Effektivkosten bei den längeren Laufzeiten vertretbar sind, denn die Kunden haben durch Aktienfonds höhere Ertragschancen.“

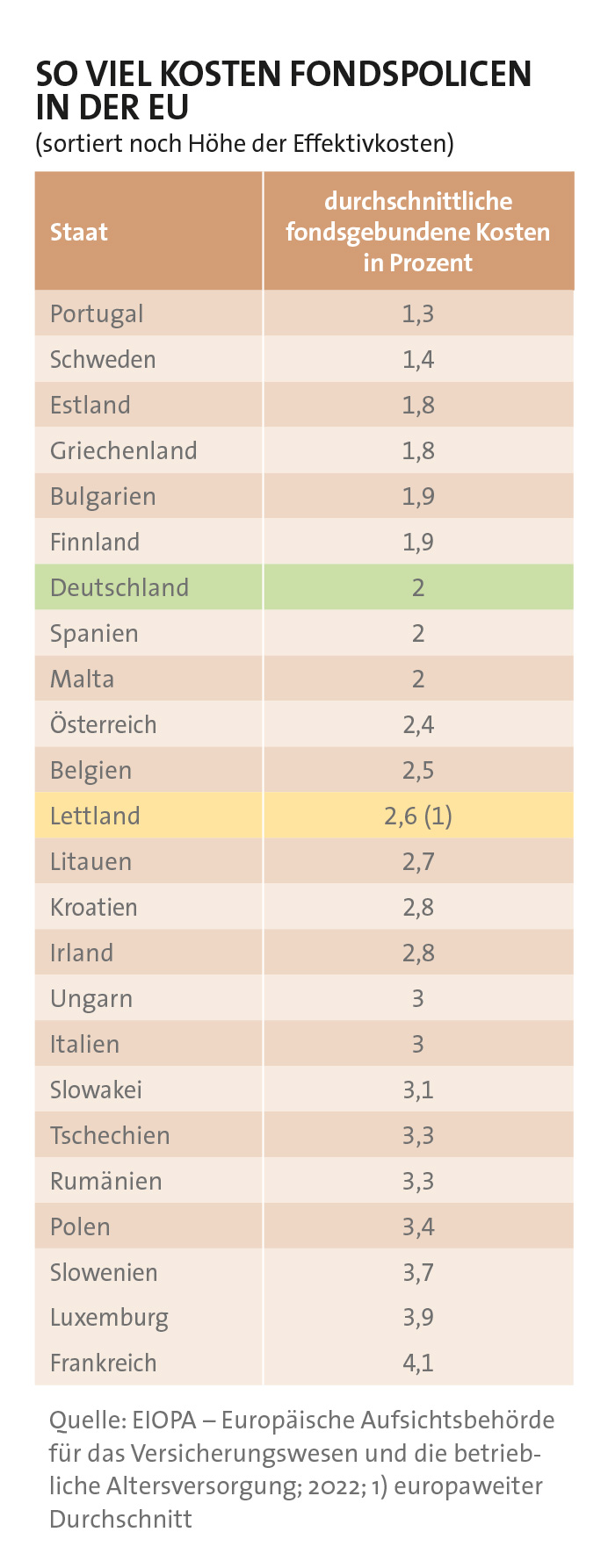

Die meisten der untersuchten Tarife haben verträgliche Kosten (siehe Tabelle Effektivkosten im Vergleich). So erläutert die Bafin: „Für ein Eintrittsalter von 37 Jahren und eine Vertragslaufzeit von 30 Jahren bedeuten diese Ergebnisse, dass die Effektivkosten der meistverkauften fondsgebundenen Produkte im gewichteten Mittel 1,90 Prozent betragen. Und auch die europäische Aufsicht Eiopa, auf die die Bafin verweist, kommt selbst bei den gewichteten Durchschnittskosten fondsgebundener Policen für Deutschland auf einen Wert von 2,0 Prozent, ebenso wie Spanien und Malta. Sechs EU-Mitgliedsstaaten sind günstiger, aber 15 Staaten sind teurer als Deutschland (siehe Tabelle). Somit sind nicht nur in Deutschland, sondern fast überall in Europa die Kosten von Fondspolicen weitgehend akzeptabel.

Es gibt nur einen kleinen Teil von Assekuranzen, die Kosten in vollkommen unrealistischer Höhe kalkulieren. Der Bundesverband Deutscher Versicherungskaufleute (BVK) gibt sich hier sehr überrascht. „Die Bafin hat tief in die Häuser der Assekuranzen hineingeleuchtet und Verwerfungen gefunden, die wir nicht mehr geglaubt haben“, sagt BVK-Präsident Michael Heinz. Tatsächlich nutzen Großvertriebe und Pools ihre Marktmacht noch immer dahingehend aus, dass sie deutlich höhere Provisionen, einen sogenannten Overhead, erhalten. Für die „schwarzen Schafe“ unter den Versicherern hat die Bafin schon einen Arbeitsplan entwickelt. „Stellt die Bafin Mängel im Produktfreigabeverfahren oder beim Umgang mit Interessenkonflikten im Vertrieb fest, wird sie auf die Beseitigung dieser Mängel hinwirken.“

Es gibt nur einen kleinen Teil von Assekuranzen, die Kosten in vollkommen unrealistischer Höhe kalkulieren. Der Bundesverband Deutscher Versicherungskaufleute (BVK) gibt sich hier sehr überrascht. „Die Bafin hat tief in die Häuser der Assekuranzen hineingeleuchtet und Verwerfungen gefunden, die wir nicht mehr geglaubt haben“, sagt BVK-Präsident Michael Heinz. Tatsächlich nutzen Großvertriebe und Pools ihre Marktmacht noch immer dahingehend aus, dass sie deutlich höhere Provisionen, einen sogenannten Overhead, erhalten. Für die „schwarzen Schafe“ unter den Versicherern hat die Bafin schon einen Arbeitsplan entwickelt. „Stellt die Bafin Mängel im Produktfreigabeverfahren oder beim Umgang mit Interessenkonflikten im Vertrieb fest, wird sie auf die Beseitigung dieser Mängel hinwirken.“

intransparente rückvergütungen

Neben den Versicherern, die unangemessene Kosten verlangen, gibt es noch ein zweites Problem, das die Bafin in ihrer Untersuchung aufgreift. Bei vielen Fonds, die hinter den Policen stehen, zahlen die Kapitalverwaltungsgesellschaften (KVGen) Rückvergütungen an das Lebensversicherungsunternehmen oder auch an die Vermittler. Überwiegend kehren die Versicherer diese Rückvergütungen an ihre Kunden aus, wie die Bafin feststellt. Aber in etwa 19 Prozent des Geschäftes – gemessen an der Beitragssumme des untersuchten Neugeschäfts – gehen die Rückvergütungen direkt an die Vermittler. Hier gibt es scheinbar regelrecht Wildwuchs. Denn die Bafin stellt fest, dass in etwa weniger als der Hälfte dieser Fälle die Lebensversicherer die konkrete Höhe dieser Rückvergütungen überhaupt nicht kennen. Damit hat die Bafin einen besonders wunden Punkt aufgedeckt. Denn ohne dieses Wissen könnten die Assekuranzen etwaige Interessenkonflikte im Vertrieb gar nicht identifizieren und würden daher möglicherweise gegen die gesetzlichen Vorgaben zur Vertriebsvergütung verstoßen. Ihre Kritik fasst die Bafin so zusammen: „Erhält ein Vermittler bei einem fondsgebundenen Produkt Rückvergütungen der KVGen, so ist für ihn die Verlockung groß, Kundinnen und Kunden den Fonds mit den höchsten Rückvergütungen zu empfehlen.“

Dieses Problem sollte nach Meinung von DAV-Chef Schneidemann der GDV-Vertriebsausschuss lösen. Der Kunde sollte nämlich unbedingt die Chance haben, einen Interessenkonflikt zu erkennen. „Wenn der Vermittler für den Verkauf eines ETF-Fonds zehn Basispunkte erhält und für den Verkauf eines speziell gemanagten Fonds 70 Basispunkte, dann sollte das deutlich gemacht werden“, so Schneidemann. Indirekt könnten aber auch die Aktuare der betroffenen Lebensversicherer aktiv werden. „Denn wenn sie in den Musterberechnungen mangelnde Transparenz bezüglich der Rückvergütung für den Vermittler feststellen, sollten sie auf das juristische Risiko für das Unternehmen hinweisen“, fordert der DAV-Chef. Nach Auskunft eines GDV-Sprechers will sich die Versicherungslobby mit der Bafin-Befragung befassen, wenn „die Ergebnisse ausgewertet sind.“ Schon heute empfehle der GDV seinen Mitgliedsunternehmen, auf Rückvergütungen von Fondsgesellschaften hinzuweisen, beispielsweise im Produktinformationsblatt.

Tendenziell höhere Kosten für Fondspolicen hält der Experte Schneidemann aber dann für berechtigt, wenn der Versicherer einen besonders „guten“ Fonds auswählt. Schlägt dieser regelmäßig den Index, dann könne die Managementgebühr und damit die Gesamtkostenbelastung durchaus höher ausfallen. Ein gutes Beispiel hierfür sei der „Ökoworld Ökovision Classic“, für den die Stiftung Warentest eine Untersuchung zu Fondspolicen vorgelegt hat (siehe Tabelle oben). Unter dem Strich kommen die Tester – im Gegensatz zum BdV, der Lebensversicherungen grundsätzlich ablehnt – zum Schluss, dass „für ausdauernde Sparer“ die Policen attraktiv sind. „Fondspolicen sind vor allem dann attraktiv, wenn sich Sparerinnen und Sparer das Kapital verrenten lassen. Dank der steuerlichen Vorteile ergibt sich ein höherer Gesamtbetrag als bei einem Fondssparplan“, so die Berliner Verbraucherschützer.

So zahlen die Kunden mit Fondspolicen keine Steuern auf Erträge in der Ansparzeit oder auf Kursgewinne bei Umschichtungen. Demgegenüber gilt beim Fondssparplan die Abgeltungssteuer auf zugeflossene Kapitalerträge, zum Beispiel aus Dividenden und auf Kursgewinne bei Umschichtungen in einen anderen Fonds. Wer für den Ruhestand eine Fondspolice hat, muss sich um nichts kümmern, denn er wechselt automatisch von der Anspar- in die Rentenphase. Die Rentenzahlungen werden mit dem sogenannten Ertragsanteil besteuert. Seine Höhe richtet sich nach dem Renteneintrittsalter und bleibt dann konstant. Aus der Studie werde zudem deutlich, dass sich vor allem Nettotarife lohnen, auch wenn die Tester die Beratung gegen Honorar nicht direkt in die Kosten eingerechnet haben. Pro 100 Euro Honorar würden sich die Gesamtkosten des Tarifs aber lediglich um etwa 0,03 Prozentpunkte erhöhen.

Der BDVM rechnet damit, dass der neue „Provisionsrichtwert“, wenn er nicht verhindert werden kann, bei rund vier Prozent liegen könnte. „Damit hat die überwiegende Anzahl der Vertriebe eigentlich gar kein Problem“, erläutert Hans-Georg Jenssen, Geschäftsführender BDVM-Vorstand. Einige Vertriebe hätten zudem nur deswegen exorbitante Provisionskosten, weil an sie typische Aufgaben, wie Inkasso oder Schadenregulierung, übertragen wurden, die eigentlich Versicherer erledigen müssten. Solche Verwerfungen müssten dann wieder begradigt werden, fordert Jenssen.